隨著巴菲特退休及公司股票表現不佳,伯克希爾哈撒韋面臨挑戰。部分投資者選擇透過反向ETF押注其股價下跌。

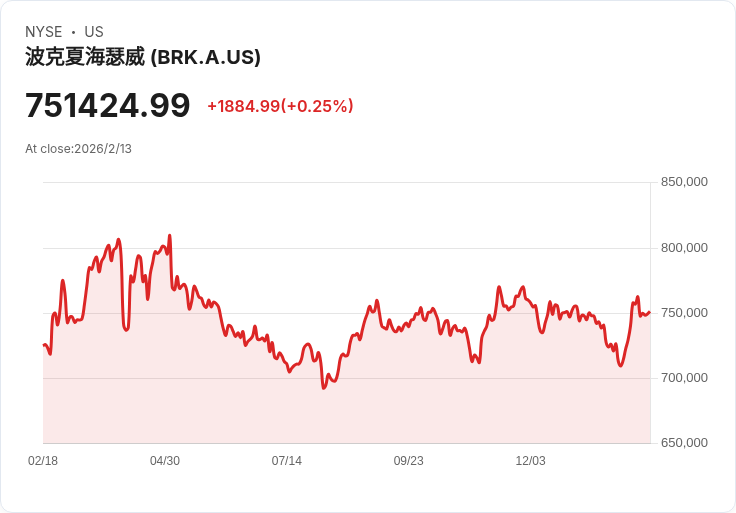

伯克希爾哈撒韋(Berkshire Hathaway)自1965年以來平均年回報率接近20%,但最近12個月股價僅上漲不到4%。這一變化引發了市場的關注。首先,公司已連續五季度暫停回購,顯示出其股價可能被高估;其次,巴菲特在2025年底退休,令許多投資者感到不安,認為是賣出股份的時機。此外,巴菲特將大量持股出售,將現金、現金等價物和美國國債增至3820億美元,暗示標普500指數或許過熱。在此背景下,某些投資者開始考慮透過Direxion的每日BRKB Bear 1X Shares(NASDAQ: BRKD)進行逆向交易,這是一種模擬做空伯克希爾B類股的ETF。然而,此策略風險極高,因為該ETF主要使用槓桿並依賴於總回報掉期,適合短期交易者而非長期投資者。未來,如果新任CEO格雷格·阿貝爾能夠維持公司的成功模式,則長期看好伯克希爾的潛力仍然存在。

點擊下方連結,開啟「美股K線APP」,獲得更多美股即時資訊喔!

https://www.cmoney.tw/r/56/9hlg37