Genesis Energy 宣佈成功發行7500萬美元的6.75%高收益債券,資金將用於償還舊債及支援業務發展。

Genesis Energy (GEL) 近日宣佈其最新的公共債券發行計畫,成功確定7500萬美元的6.75% senior notes,這些債券預計在2034年到期。這一數字較早前公佈的5000萬美元有所上調,顯示出市場對該公司的信心持續增強。

此次發行的債券以100%的面值定價,與子公司Genesis Energy Finance Corporation共同發行,並獲得多數子公司的擔保(不包括無限制子公司)。根據公司公告,籌集的資金將用於贖回所有2028年到期的7.75% senior notes,同時也會支援一般用途,包括償還在高階擔保信用設施下的迴圈借款。

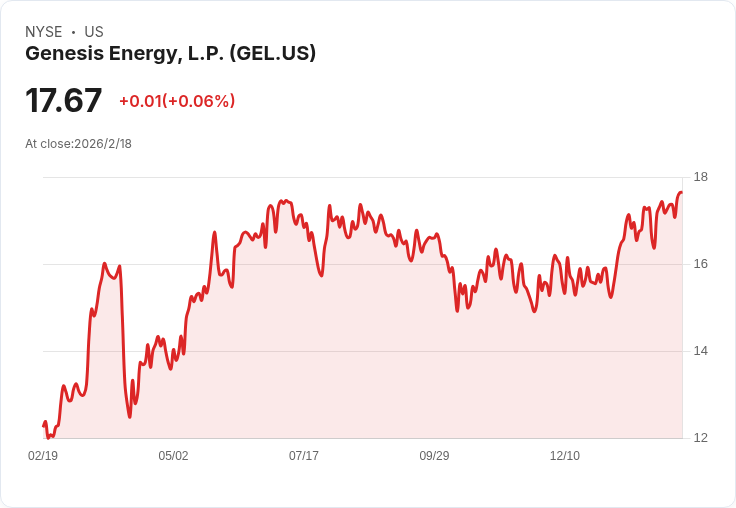

Genesis Energy 在2025年的表現相當強勁,並計劃在2026年實現15%-20%的調整後EBITDA增長,特別是在深水墨西哥灣的擴張中展現潛力。隨著市場需求的增加和業務範圍的擴充套件,Genesis Energy 的未來發展備受期待。

點擊下方連結,開啟「美股K線APP」,獲得更多美股即時資訊喔!

https://www.cmoney.tw/r/56/9hlg37